Inicio / Noticias Destacadas / El fuerte repunte de la inflación forzará al BCE a mostrar su cara más agresiva

Juan J. Fdez-Figares (Link Securities) | Los principales índices bursátiles europeos cerraron ayer al alza por tercera sesión de forma consecutiva, apoyados en el buen comportamiento de los bonos y en la debilidad del dólar, dos de los factores que en los últimos meses vienen condicionando el comportamiento de la renta variable occidental. En este sentido, señalar que el reciente rally experimentado por los bonos soberanos europeos y estadounidenses, que ha provocado un fuerte ajuste a la baja de sus rendimientos, ha sido consecuencia del hecho de que los inversores se están mostrando muy optimistas con relación a la posibilidad de que la Reserva Federal (Fed), que es quien viene marcando el paso al resto de bancos centrales, comience en diciembre a moderar las alzas de sus tipos de interés de referencia, algo, por otro lado, que no debería extrañar mucho si nos atenemos a “cómo” los ha elevado en sólo unos pocos meses. Sin embargo, y esto no parece que lo contemplen en estos momentos muchos inversores, la Fed, si bien es muy factible que comience en breve a ralentizar el proceso de alzas de tipos, no creemos que se plantee ni por asomo la posibilidad de comenzar a revertir este proceso.

Así, y hasta que la inflación no haya dado claros síntomas de que está comenzando a dirigirse hacia el objetivo del 2% el banco central estadounidense mantendrá sus tasas de referencia en territorio “restrictivo”, tengan éstos el impacto que tengan en la economía estadounidense. No obstante, y en los últimos días, el “optimismo” de los inversores sobre este tema ha propiciado la fuerte caída de los rendimientos de los bonos ya comentada y que el dólar se deprecie con fuerza con relación al resto de principales divisas, lo que ha propiciado un importante repunte de las bolsas europeas y estadounidense. En este último “movimiento”, el del dólar, es muy factible que también haya influido la intervención en los mercados de divisas de países que, como Japón y China, han experimentado en los últimos meses una fuerte depreciación “no deseada” de sus monedas con relación a la divisa estadounidense.

Pero si en las principales bolsas europeas ayer fue una sesión en general positiva, no ocurrió lo mismo en Wall Street, mercado en el que dos de sus principales índices, el S&P 500 y el Nasdaq Composite, rompieron una racha de tres sesiones consecutivas de ganancias, para cerrar con pérdidas, que fueron más relevantes en el caso del segundo como consecuencia del elevado peso relativo que en el mismo mantienen los grandes valores tecnológicos. Así, y como señalábamos en nuestro comentario de ayer, los resultados de Alphabet (GOOG-US) y de Microsoft (MSFT-US) fueron muy mal recibidos por los inversores por distintos motivos, lo que provocó que durante la jornada de ayer las acciones de estos valores, que tienen un peso elevado en los mencionados índices, cedieran el 9,1% y el 7,7%, respectivamente, arrastrando tras de sí a otros grandes valores del sector como Amazon (AMZN-US), cuyas acciones cayeron casi el 5%, o Meta Platforms (META- US), matriz de Facebook, cutos títulos se depreciaron el 7,7%. En este sentido, señalar que, tras el cierre de Wall Street, META (META-US) publicó sus cifras trimestrales que, si bien a nivel de ventas estuvieron bastante en línea con lo esperado, no fue así a nivel beneficio neto, donde quedaron muy lejos de lo estimado por los analistas como consecuencia de las fuertes inversiones que está haciendo la compañía en el desarrollo del denominado Metaverso. Las acciones de la compañía cedieron un 20% adicional en operaciones fuera de hora, siendo factible que ello pese hoy en el comportamiento de otras empresas del sector. Habrá que estar atentos a las cifras que den a conocer hoy Amazon (AMZN-US) y Apple (AAPL-US), que publican tras el cierre de la sesión, a ver si son capaces de dar “alguna buena noticia” que recupere la confianza de los inversores en los grandes valores tecnológicos.

Sin embargo, hoy será la reunión del Consejo de Gobierno del BCE la que centre toda la atención de los inversores, especialmente de los que operan en Europa. El fuerte repunte que ha experimentado recientemente la inflación en las principales economías de la Eurozona y en la región en su conjunto entendemos que forzará al BCE a mostrar su cara más agresiva, por lo que damos por descontado que vuelva a subir todos sus tipos de interés de referencia en 75 puntos básicos. Además, no descartamos que anuncie algunos ajustes de sus Targeted longer-term refinancing operations (TLTRO), es decir de los préstamos con condiciones concedidos a los bancos de la región en su día para incrementar la liquidez en el sistema y respaldar la transmisión de su política monetaria, así como sus planes para comenzar a reducir su balance. Tampoco descartamos que su presidenta, la francesa Lagarde, cuando hable en rueda de prensa deje claro que en estos momentos la prioridad del BCE, que es realmente su mandato, es la lucha contra las elevadas expectativas de inflación, incluso si ello aboca a la región a entrar en recesión. No esperamos que “el discurso” guste en exceso a los inversores, siendo factible que provoque algunas tomas de beneficios tanto en los mercados de bonos como en los de acciones, sobre todo tras las fuertes alzas que han experimentado muchos de estos activos en los últimos días.

Para empezar, apostamos hoy por una apertura ligeramente a la baja de los principales índices bursátiles europeos, con muchos inversores manteniéndose por la mañana al margen de los mercados, a la espera de conocer qué es lo que anuncia el BCE. No descartamos que antes de la reunión los recortes vayan a más, con algunos inversores, concretamente los más cortoplacistas, aprovechando las fuertes alzas en las cotizaciones de muchos valores de los últimos días para realizar algunas plusvalías.

Fernando Rodríguez | El Círculo de Empresarios ha hecho pública su Toma de Posición sobre ESG/Sostenibilidad y ha anunciado la creación de un Observatorio sobre estos temas, además de presentar un extenso e intenso análisis…

Mario Lara y Carlos Losada*| Cuando una fractura en un consejo se evidencia y lleva a una situación límite, conviene abordar con la máxima agilidad la forma de superarla para que no alcance a la…

Fernando Rodríguez | El 35% del patrimonio gestionado por fondos en España se encuadra dentro de las distintas categorías de inversión sostenible, según indicó ayer Rodrigo Buenaventura, presidente de la CNMV, en la clausura de…

Carlos Schwartz | Dice Natalia Fabra, consejera de Enagás y directora del programa europeo “Current tools and policy challenges in electricity markets” que “El problema no es el precio del carbono sino el diseño de…

Alex Munné (*)| La reforma concursal apuesta por un nuevo portal público, “complementario”, para liquidar los activos de las micropymes concursadas. Los precedentes no invitan al optimismo: El 51% de las subastas del portal del…

Santander Corporate & Investment | ¿Fed funds en el 5%? Y tipo depo en Europa en el 2,5%. Ambas expectativas para marzo. La primera, por parte de los futuros de los fed funds de marzo, superando…

Verónica Cadena | La pandemia de Covid-19 ha puesto de manifiesto la importancia y los fracasos de las reuniones. Estudios han demostrado que los trabajadores pasan el 35% de su…

Franck Dixmier (Allianz GI) | Desde la última reunión del Banco Central Europeo (BCE) en septiembre, poco ha cambiado en el contexto de la inflación. La inflación sigue aumentando, con un incremento de los precios…

François Rimeu (La Française AM) | Esperamos que el Banco Central Europeo (BCE) suba los interés principales en 75 puntos básicos (pb) en su reunión de este jueves, 27 de octubre. Esto es lo que…

Claudio Wewel (J. Safra Sarasin Sustainable AM) | La libra esterlina ha subido tras la anulación del “minipresupuesto” y la dimisión de la primera ministra británica. Sin embargo, no perseguimos el rally de la libra….

Lorenzo González* | Después de más de una década de bajos tipos de interés, los inversores se enfrentan ahora a un aumento de la inflación, aumento de los tipos de interés y a la posibilidad…

Laurent Denize (ODDO BHF AM) | Pese al inminente riesgo de una recesión cada vez más cercana, el crédito europeo ofrece una alternativa creíble a corto plazo. Esta clase de activos también resulta atractiva comparado…

Thomas Tilse (Allianz GI) | Las encuestas de confianza sobre la situación económica (como, por ejemplo, los índices de gestores de compras o PMIs), están tendiendo a la baja y empeorando mes a mes. Lo…

Manuel Moreno Capa (Director de GESTORES) | La mejor defensa es un buen ataque: ante la agitación actual, el inversor en fondos puede reajustar sus carteras para que actúen como escudos contra la inflación y…

Azad Zangana (Schroders) | La primera ministra de Reino Unido, Liz Truss, ha dado un último giro de 180 grados dimitiendo, lo que ha provocado la subida de la libra y la caída de los…

source

Nacional12 meses atrás

Nacional12 meses atrás

Espectaculos11 meses atrás

Espectaculos11 meses atrás

Nacional9 meses atrás

Nacional9 meses atrás

Política6 meses atrás

Política6 meses atrás

Espectaculos6 meses atrás

Espectaculos6 meses atrás

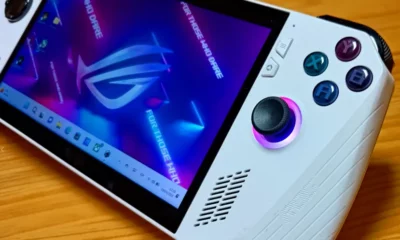

Tech11 meses atrás

Tech11 meses atrás

Espectaculos11 meses atrás

Espectaculos11 meses atrás

Espectaculos6 meses atrás

Espectaculos6 meses atrás